背水一战!红星控股重整草案通过,车建兴押注“七年之约”救残局!

发布时间:2025-06-09 10:28:59

发布时间:2025-06-09 10:28:59 发布者:王掌柜

发布者:王掌柜 浏览次数:79

浏览次数:79

据公开草案显示,截至2024年7月1日,红星控股经审计的资产总额约109.19亿元,负债总额约168.03亿元,所有者权益为-58.84亿元。

本次重整无外部投资人,已经资不抵债的红星控股,未来的重整更多需要原控股股东的支持。

红星控股的注册资本为2亿元,但实缴资本仅为1亿元。红星控股原股东车建兴承诺,在重整计划裁定批准之日起的第7个自然年度(即首次对赌结果调整前)向公司投入1亿元现金或者注入价值1亿元的资产或者在对赌成功时以其对赌所得股权的价值注入公司以解决其对公司的1亿元欠缴出资责任。在该等欠缴责任解决前,原股东亦无权获取对赌平台10%的股权。

作为重整关键一步,车建兴还将把名下近72.92%的上海爱琴海商业集团股份转至新红星控股。爱琴海曾是红星系商业地产重要拼图,此番“输血”意图明显。

红星控股的坠落轨迹,是中国民营企业激进扩张的典型样本。曾于2018年成就国内家居业首个“A+H”股荣耀,巅峰时双股市值冲破千亿。然而重资产模式叠加融资高成本,最终压垮红星控股。尽管车建兴断臂求生,接连出售红星地产、美凯龙物业等核心资产,仍未能挽回债务雪崩。最终,厦门国资建发股份于2023年以62.86亿元拿下红星美凯龙控股权。

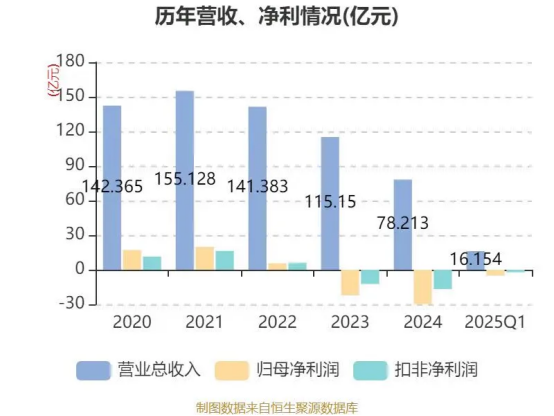

被建发接管后的红星美凯龙,近期财报初露微弱暖意:2025年一季度营收16.15亿元,归母净亏损较上季度收窄53%,剔除公允价值变动后经营利润接近盈亏平衡。但背后阴影未散——2024年全年其净亏损进一步扩大至29.83亿元,同比增亏35%。

从千亿帝国到资不抵债,车建兴以爱琴海股权和对赌协议押上最后筹码。这场原股东主导的“自力更生式”重整,能否在七年长跑中逆天改命?市场正屏息以待法院的最终发令枪响。